Die Technische Analyse ist ohne den Einsatz von Software nicht mehr vorstellbar. Im Zentrum stehen meistens Indikatoren. Einer der Ur-Indikatoren ist die Stochastik. Die Stochastik lässt sich vielseitig interpretieren und einsetzen. Es gibt dabei Kriterien, die unbedingt bei der Verwendung beachten werden sollten.

Stochastik: Anwendung allen wissenschaftlichen Bereichen

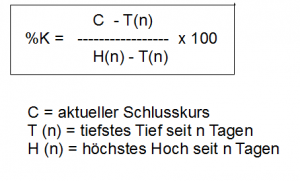

Das mathematische Prinzip der Stochastik wird von vielen Tradern und Analysten praktisch in jedem Markt und in jedem Umfeld verwendet. Es ist eine Verknüpfung von Statistik und Wahrscheinlichkeitstheorie. Entwickelt wurde der Indikator von Dr. George C. Lane. Die Idee machte er in einem wissenschaftlichen Artikel im Jahr 1984 einer breiten Öffentlichkeit bekannt. Der Stochastik-Indikator ist ein Zwitter zwischen dem bekannten RSI-Indikator und einem Momentum-Indikator. Mathematisch wird der aktuelle Schlusskurs in ein Verhältnis zum Hoch und Tief einer definierten Handelsperiode gesetzt. Mit der Stochastik lässt sich die Lage des Kurses innerhalb der Schwankungsbreite einordnen. Ändert sich der Kurs nach oben oder unten, dann verlässt er seine typische Schwankungsbreite. Es entstehen Kauf- oder Verkaufssignale.

Bild: Formel für Stochastik-Fast

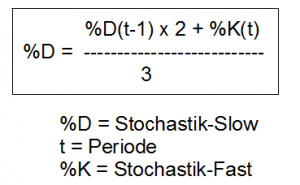

Bild: Formel für Stochastik-Slow

Es gibt zwei Varianten der Stochastik. Die Stochastik-Fast ist der ursprüngliche Indikator. Wie es der Name beschreibt, ist der Indikator sehr reaktionsschnell. Es gibt viele ein- und Ausstiegssignale. Für die Trading-Praxis sind das zu viele.

Was liegt näher als eine geglättete Variante der Stochastik zu schaffen? Sie nennt sich Stochastik-Slow. Zum Vergleich sind im unteren Bild die Stochastik Fast und Slow nebeneinander gestellt. Im unteren Teil des Bildes stehen sie direkt nebeneinander.

Bild: Vergleich der verschiedenen Stochastik-Indikatoren mit geglätteter Standardeinstellung.

Die Mehrheit der Trader benutzt die Stochastik-Slow. Aber setzt man Fast und Slow nebeneinander, dann harmonieren die Indikatorbewegungen. Das jeweilige Überkreuzen kann als Ein- oder Ausstiegssignal genutzt werden.

Typische Interpretation der Stochastik

Die Stochastik schwankt zwischen 0 und 100. Dabei trennt die 50er-Mittellinie, den bullishen von bearishen Bereich. Ein Wert von 100 bedeutet, dass der aktuelle Kurs dem Höchstwert der Betrachtungsperiode entspricht. Werte über 80 gelten als überkauft, und unter 20 als überverkauft.

Vielbeachtet sind Divergenzen innerhalb der Stochastik-Slow und dem Basiswert. Eine bullishe Divergenz ist besonders wirksam, wenn der erst Wendepunkt einer Stochastik-Divergenz unterhalb von 20 liegt. Bei einem Short-Signal liegt der erste Wendepunkt über 80.

Bild: Tages-Chart von BWM mit Divergenzen in der Stochastik

Im oberen Chart sind fünf Divergenzen markiert worden. Die Divergenzen Div1, Div2, Div3 und Div5 haben ihren Ausgangspunkt jeweils im Extrem (über 80 oder unter 20). Die Divergenz Div4 liegt in der Mitte des Indikators. In diesem Fall beträgt das Hoch der bearishen Divergenz nur 65. Es wäre trotzdem ein kleiner Gewinn-Trade daraus entstanden. Generell haben aber Stochastik-Divergenzen mit einem Ausgangshoch von über 80 oder einem Ausgangstief von unter 20 höhere Gewinnchancen.

Vorsicht bei Trends

Von statistischer Bedeutung ist auch der Vergleich zwischen Stochastik und Kursverlauf. Oft zeigt die Stochastik eine Divergenz an, und im Kursverlauf ist der Umkehrpunkt noch nicht erkennbar. Im oberen Bild gibt es zwei Beispiele mit Div1 und Div5. Im Kursverlauf ist die Divergenz noch nicht sichtbar. Das bedeutet, die Stochastik kann man hier als Frühindikator für den Kursverlauf nutzen.

Grundsätzlich steigt die Trefferquote einer Stochastik-Divergenz an, wenn die Umkehrbewegung innerhalb des Kursverlaufes ebenfalls erkennbar ist. Um Fehler zu vermeiden, sollte man unbedingt die Trendstärke des Kurses beachten. Sobald ein hartnäckiger Trend gebildet ist, haben Divergenzen als Umkehrsignal nur eine schwache Wirkung. Es ist daher zu überlegen, ob bei starken Trends mögliche Divergenzen als Gegentrendsignal unbeachtet bleiben sollten.

Der Trick mit dem Knick

Die Kombination aus schneller und langsamer Stochastik bringt Vorteile. Aber nicht jedes Signal ist wertvoll. Vielleicht ist sogar die Mehrzahl eher schwach. Wenn es aber eine handelbare Kurswelle gibt, können Sie gewiss sein, dass die Stochastik auch ein Signal liefern wird.

Zu Fehlerreduzierung kann ein besonderes Stochastik-Muster eingesetzt werden.

Einstiegs-Setup für einen Long-Trade:

(1) Die Stochastik-Slow kommt aus dem Extrembereich unter 20.

(2) Wenn die Stochastik-Fast das erste Mal die Stochastik-Slow bullish kreuzt ist der Einstiegs-Modus aktiviert.

(3) Anschließend wartet man ab, bis die Stochastik-Fast wieder unter Stochastik-Slow zurückfällt. Es ist nur ein scheinbares Short-Signal.

(4) Wenn die Stochastik-Fast erneut die Stochastik-Slow mit einem bullishen Signal kreuzt, dann ist das ein starkes Signal. Optisch entsteht bei der Stochastik-Fast ein kleiner Knick.

Bild: Tages-Chart des DAX. Einstiegs-Signale mit dem Knick der Stochastik-Fast.

Im oberen Chart sind die Einstiegs-Signale (sowohl long als auch short) gekennzeichnet. Besonders zu beachten ist, dass bei jedem Signal auch ein Divergenz-Signal entsteht. Die Divergenzen sind ein Teil des Knick-Tricks und verstärken die Effektivität.

Der Ausstieg aus dem Markt

Natürlich kann man aus einem Trade auch wieder mit dem Stochastik-Indikator aussteigen. Entgegengesetzte Indikator-Überkreuzungen gibt es immer. Viele Trader bemängeln allerdings, dass die Ausstiegssignale zu schnell kommen. Mit dem Effekt, dass der typische Durchschnittsgewinn eher klein ist. Besonders in Seitwärtsmärkten gibt es viele zufällige Kursbewegungen, die ein Ausstiegssignal erzeugen. In der Trader-Performance macht sich das mit häufigen Handelskosten bemerkbar.

Es ist zu überlegen, ob nicht der Markt selbst das Ausstiegssignal geben sollte. So kann man zum Beispiel bei einem Long-Trade ein Widerstandsniveau suchen, bei dem der Kurs hängenbleiben müsste. Sehr gut sind auch Fibonacci-Relationen. Kursziele lassen sich sowohl über Fibonacci-Retracements als auch über Fibonacci-Extensionen finden. Bei den Extensionen haben Fibonacci-Werte von 100%, 161% und 200% eine hohe Bedeutung. Ebenso sind Retracements mit 100% oder 161% wirkungsvoll. Widerstände bzw. Unterstützungen oder Fibonacci-Kursziele sind nicht von Periodeneinstellungen beeinflusst. Daher müssen Sie auch nicht eingestellt werden. Das ist authentisch und praxisnah.

Fazit zur Stochastik

Die Stochastik ist ein flexibler Indikator, der eindeutige Ein- und Ausstiegssignale bietet. Unabhängig davon, wie die gewählte Einstellung ist, sollte man sich beim Trading voll auf den Indikator verlassen. Wenn die Stochastik einsetzt wird, dann eher nicht als Handelsfilter oder als „zweite Meinung“ für ein anderes System. Das führt nur zur unsicheren Handelsentscheidungen. Konkret: Wenn Sie von der Stochastik begeistert sind, dann setzen Sie die Signale auch um. Ansonsten lassen Sie lieber die Finger davon.

Hinweis:

Dieser Artikel wurde erstellt für: www.brokervergleich.net

Hinterlasse jetzt einen Kommentar