Ohne Trading-Plan, bitte keinen Trade

Würden Sie Ihr Kapital in ein Unternehmen investieren, das keine Geschäftsidee besitzt? Ein Unternehmen, das weder die eigenen Kosten kennt, noch irgendwelche Vorstellungen hat, wie Umsätze erzeugt werden können.

Nein. Kein vernünftig denkender Investor würde sein Kapital, in das beschriebene Unternehmen stecken. So verrückt es sich anhört. Das oben beschriebene Unternehmen ist die Ausgangssituation der meisten Trading-Anfänger. Neulinge übersehen, dass Trading ein Business ist. Trading ist ein Geschäft, das eine ungewöhnliche Arbeitsumgebung besitzt – aber ansonsten den gleichen Marktregeln unterliegt.

Das Denken und Handeln macht den Unterschied aus

Wenn Sie erfolgreich Trading betreiben wollen, dann müssen Sie sich Gedanken darüber machen, wie Sie in das Trading-Geschäft einsteigen werden. Es gibt Super-Trader, die sehr hohe Gewinne an den Börsen produzieren. Das ist jedoch nur eine kleine Minderheit. Aber es gibt sie.

Demnach muss das Vorgehen der Super-Trader anders sein, als das der Masse. Unstrittig ist: Das Handelsergebnis steht im direkten Zusammenhang mit der Vorbereitung, dem Wissen, der Erfahrung, und der mentalen Stärke.

Ein Trading-Plan ist im übertragenen Sinn das Geschäftskonzept des Traders.

Elemente des Trading-Plans:

- Zielsetzung

Natürlich will jeder Trader möglichst viel, in möglichst kurzer Zeit verdienen. Realistisch ist das nicht. Insbesondere Anfänger tun gut daran, Erfolge in kleinen Schritten zu planen. Deshalb muss der erste Schritt zunächst das Erreichen der Gewinnschwelle sein. - Zeitrahmen

Ein Trader hat noch nicht die Gewinnschwelle erreicht, nur weil er an einem Tag drei Gewinn-Trades umgesetzt hat. Erst, wenn über einen längeren Zeitraum kontinuierlich gehandelt wurde, und die Trades eine statistische Sicherheit bieten, kann man von Profitabilität sprechen. Eine „gewisse Richtung“ beginnt ab 50 Trades (hier 1 Trade = Ein- und Ausstieg). Wenn nach 50 Trades ein positives Ergebnis existiert, lohnt es sich, das Handelsidee weiter auszuarbeiten. Wenn ein Trader nach 200 Trades im Gewinn ist, dann gehört er bereits zum erfolgreichen Drittel der Trader.

Das Börsenjahr hat saisonale Schwankungen. Ein Handelssystem funktioniert deshalb niemals gleichmäßig gut. Alle Super-Trader kennen ihr Handelssystem in- und auswendig. Sie wissen, wann der Markt zum System passt – und wann nicht. Ein guter Trader beurteilt deshalb ein Handelssystem, nicht mit den Kursdaten der Weihnachts- oder Urlaubszeit, sondern mindestens über ein gesamtes Jahr. - Ablaufplan für den Einzel-Trade festlegen.

Der Handelsablauf des Tradings sollte immer gleich aussehen. Routine ist wichtig, damit Sicherheit in den Ablauf kommt. Unterbrechungen, Privates oder technische Probleme während des Tradings dürfen nur eine Ausnahme sein. Super-Trader planen auch Pausen. Zum Traden gehört Konzentration, deshalb sind regelmäßige Pausen enorm wichtig. - Risiko- und Money-Management

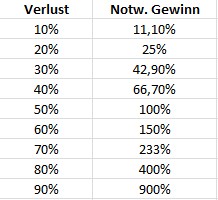

Obwohl es ein unbeliebtes Thema ist, kann man die Bedeutung des Money-Managements nicht genug betonen. Nicht wenige Trader arbeiten mit einem mittelmäßigen Handelssystem. Doch Ihre Handelsergebnisse sind trotzdem positiv. Wenn Sie richtig liegen, erhöhen sie den Einsatz, und wenn Sie falsch liegen, reduzieren Sie das Risiko. Mit dem richtigen Risiko- und Money-Management ist es sogar möglich, mit einem Münzwurfsystem in den Märkten Geld zu verdienen. Bild 1: Die kleine Tabelle zeigt, wie viel Gewinn notwendig ist, um einen Verlust auszugleichen. Während ein 10 bis 20%iger Kapitalverlust noch im Normalbereich liegt, wird es ab einem Verlust von 40% sehr schwer, einen Ausgleich wieder herzustellen.

Bild 1: Die kleine Tabelle zeigt, wie viel Gewinn notwendig ist, um einen Verlust auszugleichen. Während ein 10 bis 20%iger Kapitalverlust noch im Normalbereich liegt, wird es ab einem Verlust von 40% sehr schwer, einen Ausgleich wieder herzustellen.

- Kontrolle des Tradings – Feedback

Ein Super-Trader ist selbstsicher und selbstkritisch zu gleich. Einen Teil der Selbstkritikmacht die Kontrolle des Tradings aus. Es geht in erster Linie um das Lernen.

Ein Super-Trader wird nicht geboren. Er kann sich nur dann stetig verbessern, wenn er konstant dazulernt. Beim Trading benötigt jeder Trader ein regelmäßiges Feedback. In dem er aus seinen Fehlern lernt, vermindert sich seine Fehlerquote stetig.

Wahrscheinlich wäre ein persönlicher Coach sogar die optimale Lösung. Das muss jedoch nicht sein. Es geht auch über die Dokumentation der Trades. Ein Trader sollte präzise den Ein- und Ausstieg jedes Trades dokumentieren. Der Lerneffekt ist am größten, wenn zum Ein- und Ausstieg auch der Marktrhythmus beschrieben wird. Der Lerneffekt ist am größten, wenn zum Ein- und Ausstieg auch der Marktrhythmus beschrieben wird. Definieren kann man den Marktrhythmus über den vorherrschenden Trend und die Volatilität.

Ein Trade sollte so dokumentiert werden, dass er auch ein Jahr später logisch durchdacht werden kann.

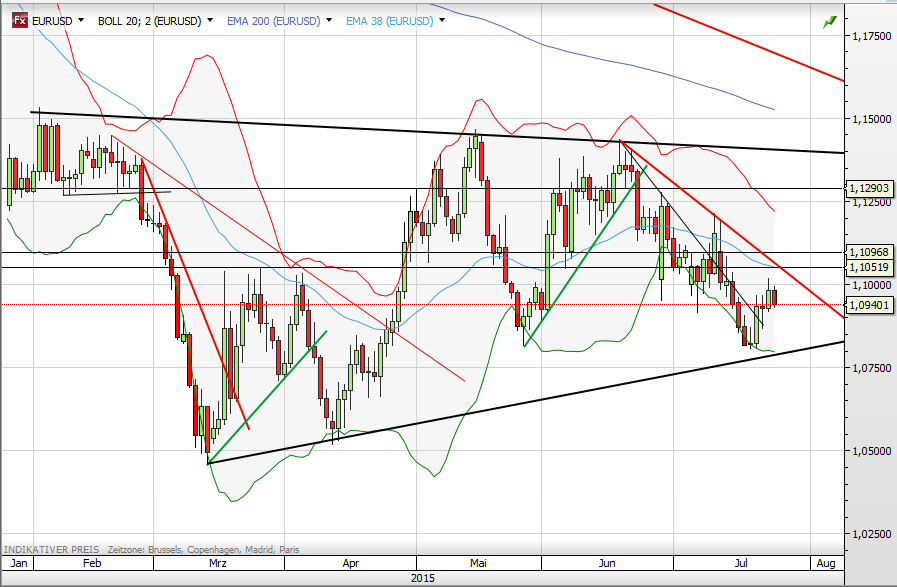

Bild 2: Beispiel für eine einfache Dokumentation des Tradings. Die Tätigkeit der Dokumentation sollte nicht zu umfangreich sein, denn sie sollte keine Arbeitslast darstellen. Die obere Excel-Tabelle steht frei zum Download zur Verfügung. http://www.volumen-analyse.de/download/Trading-Doku.xlsx

Dem Zufall seinen Platz geben

Das Wort „unmöglich“ gibt es an der Börse nicht. Ein Crash ist zum Beispiel aus mathematischer Sicht völlig unwahrscheinlich. Die Realität beweist, dass ein Crash durchaus möglich ist und in der jüngsten Börsenhistorie im kleinen und großen Maßstab viel zu oft vorgekommen ist. Dem Börsenzufall kann man nur mit einem Trading-Plan entgegentreten.

Super-Trader handeln primär ihren Trading-Plan und nur sekundär Kursschwankungen. Sie vertrauen auf ihren Plan, den sie stur abarbeiten. Der Börsenzufall ist nicht steuerbar. Alles was wir steuern können, ist unser persönliches Verhalten.

Hinterlasse jetzt einen Kommentar