Seien Sie gut, aber nicht perfekt. Perfektion macht krank!

Die meisten Trader wünschen sich die beste Handelsmethode. Deshalb suchen und entwickeln wir jahrelang nach dem perfekten Handelssystem. Das Erstaunliche ist, dass mit den Entwicklungsstufen eines Handelssystems immer die Komplexität zunimmt. Uns genügt es nicht, etwas Gutes zu haben, wir wollen Perfektion. Am Ende des Entwicklungsprozesses gibt es ein aufgeblähtes Regelsystem, das zu viele Einschränkungen besitzt und kaum Praxistauglichkeit ist.

Gute Handelssysteme haben eine einfache Logik

Tom DeMark ist einer der renommiertesten Analysten und Trader der Welt. Er äußerte sich einmal zu den besten Handelsstrategien. In diesem Zusammenhang erzählte er von einem Fonds, der 17 Programmierer beschäftigte und fünf Jahre lang die besten Handelsstrategien erforschte. Das Ergebnis war ernüchternd, denn es kristallisierten sich nur vier oder fünf Methoden heraus, die sich durch überlegene Robustheit auszeichneten. Eines der gehüteten Marktgeheimnisse ist, die einfachsten Systeme funktionierten am besten. Gewinnbringende Systeme sind sowohl einfach als auch objektiv. Sie benötigen eigentlich keine subjektive Interpretation.

„Einfachheit“ schafft Selbstvertrauen und Flexibilität

Durch ihre Einfachheit sind gute Systeme in vielen verschiedenen Märkten einsetzbar. Alles, was Sie für Ihren Börsenerfolg benötigen, ist eine gesunde Handelslogik, Risiko- und Moneymanagement und die passende Psychologie für die Umsetzung. Das bedeutet auf indirekte Weise, dass sie niemals Sicherheit über ihren Trading-Erfolg erzielen werden, und dass Sie nicht sicher sein können, wohin sich der Markt zukünftig bewegen wird. Ein einfaches Handelssystem enthält nichts Kompliziertes. Man muss weder Indikatoren interpretieren, Fibonacci-Kurse finden noch Wellen zählen.

Unregelmäßige Kapitalkurven sind normal

Schaut man sich die Kapitalkurve der robusten Strategien an, dann kommt eine gewisse Ironie hinzu. Erfolgreiche Systeme haben eine raue und unregelmäßige Kapitalkurve. Aber, je rauer eine Kapitalkurve ausfällt, desto schwieriger wird die psychologische Umsetzung der Handelsregeln.

Die Reaktion auf eine unregelmäßige Kapitalkurve führt meist dazu, dass der Systementwickler immer mehr Filter und Regeln in das System einbaut. Die Trader nennen es „Weiterentwicklung“ und erzeugen eine perfekte Kapitalkurve mit realitätsfernen Regeln. Das System ist am Ende überoptimiert und unbrauchbar. Wir kommen wieder zum Dilemma: Einfache Methoden sind zwar die besten, aber sie oft am schwierigsten zu traden.

Denn sie wissen nicht, was sie tun…

Vielleicht lässt sich sogar die These aufstellen, dass die Mehrheit der erfolgreichen Trader überhaupt nicht wissen, warum sie erfolgreich sind. Man könnte sie deshalb als „Placebo-Trader“ bezeichnen. Placebos haben in der Medizin eine überragende Bedeutung. Es sind Arzneimittel, die nur eine Wirkung vortäuschen, und trotzdem erfolgreich sind. Placebos aktivieren die Selbstheilungskräfte, weil der Patient glaubt, die beste Medizin zu bekommen.

Auf das Trading bezogen, lässt sich ein einfaches Beispiel mit den Fibonacci-Retracements aufzeigen.

Fibonacci ist ein menschlicher Trugschluss!

Unter technischen Analysten gibt es nicht den geringsten Zweifel, über die hohe Wirksamkeit von Fibonacci-Tools. Ob es nun Retracements, Extensionen oder Zeitziele sind, mit Fibonacci wird alles exakt bestimmt. Was für ein Irrsinn!

Inzwischen gibt es mehrere statistische Auswertungen mit tausenden von Datensätzen über einen langen Zeitraum und verschiedenen Märkten. Das Ergebnis ist eindeutig: Fibonacci ist eine menschliche Fiktion. Trotzdem muss man anerkennen, dass es durchaus sehr erfolgreiche Fibonacci-Trader gibt. Wie kann das sein?

Eine einfache Erklärung wäre, dass es sich um „Placebo-Trader“ handelt. Solche Trader wenden eine Technik an, die nicht funktioniert, aber gleichzeitig haben sie andere Elemente innerhalb ihres Handelssystems, welche den Trading-Erfolg begründen. In den meisten Fällen ist es das Risiko- und Moneymanagement. Hierzu gehört dann auch, dass die erfolgreichsten Trader erstklassig in der Wahl der Stopps sind. Der Placebo-Trader glaubt zwar, dass sein Erfolg mit Fibonacci erklärt werden kann, tatsächlich sind es jedoch andere Komponenten.

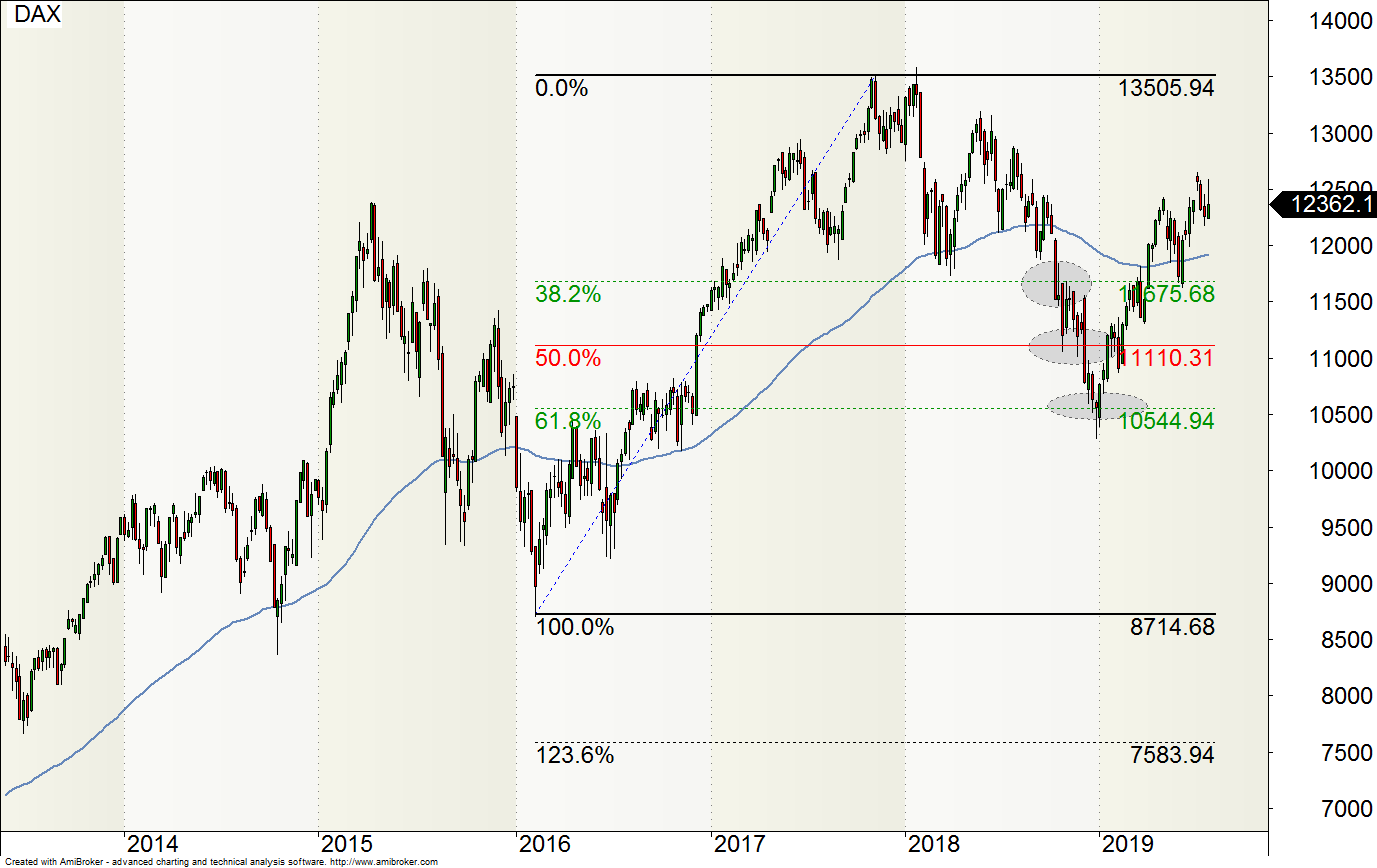

Bild: Wochen-Chart des DAX mit Fibonacci-Retracement

Das obere Bild zeigt eine starke Aufwärtswelle innerhalb des DAX. Anschließend kommt es zu einem Retracement. Die Frage ist nun, wie weit wird sich die Konsolidierung ausdehnen. Wendet der Kurs bei 38 %, 50 % oder bei 61 %? Sieht man sich die Treffgenauigkeit an, wie der Kurs bei exakt 38 % wendet und eine kleine bullishe Aufwärtswelle schafft, dann könnte man schnell zum Bewunderer der Fibonacci-Relationen werden.

Ist langjährige Erfahrung immer vorteilhaft?

Oftmals argumentieren Placebo-Trader, dass sie ihren Erfolg auf die langjährige Anwendererfahrung mit Fibonacci zurückführen können. Man muss also nur lange genug Fibonacci einsetzen, dann stellt sich der Erfolg ein? Tja, das ist leider nur Nonsens. Besonders die alten Hasen mit ihren „erprobten“ Handelstechniken glauben, dass ihre Erfahrung ein wichtiger Vorteil wäre. Das könnte ein krasser Fehler sein, denn die Schnelllebigkeit der Börsenwelt ist radikal. Zur Erinnerung: Noch vor wenigen Jahren standen die Börsenhändler auf dem Parkett und schrien sich ihre Orders zu. Viele Händler merkten zu spät, dass sie eine aussterbende Gattung sind. Heute werden Transaktionen in Millisekunden per Algorithmus abgeschlossen.

Eine umfassende Studie hinsichtlich der Fibonacci-Retracements gibt es von Rene Kempen. Er ist Mitglied des VTAD und wurde für seine Arbeit mit dem ersten Preis des VTAD-Awards ausgezeichnet.

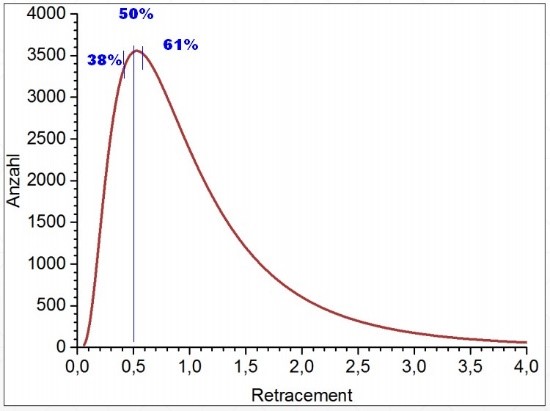

Bild: Verteilung des Fibonacci-Retracements

Die Untersuchungsergebnisse waren eindeutig. Fibonacci-Kursziele sind eine Einbildung und die Kurse folgen lediglich der Normalverteilung. Es konnte bei der Studie kein Fibonacci-Level herausgearbeitet werden, wo ein mathematischer Vorteil bestätigt wird. Das obere Bild zeigt die Verteilung der Fibonacci Retracements. Dabei wird deutlich, wie eng 38%, 50% und 61% nebeneinanderliegen. Das menschliche Auge produziert daraus Fibonacci-Regeln, die ohne Nutzen sind.

Unterstützt wird der Trugschluss durch viele praktische Chart-Beispiele in denen der Kurs fast perfekt zum Fibonacci-Ziel läuft. Aus statistischer Sicht gibt es keine Fibonacci-Relation die etwas Besonderes darstellt. Sämtliche Retracements folgten nur der Normalverteilung.

Die Software-Industrie braucht Fibonacci

Wenn jedoch eine ganze Software-Industrie auf Fibonacci setzt, dann ist es auch kein Wunder, dass so viele Trader mit diesen Werkzeugen arbeiten.

Wenn Fibonacci nicht funktioniert, wie ist dann der Erfolg von Elliottwellen-Trader zu erklären? Man darf nicht vergessen, dass nahezu alle Elliottwellen-Trader mit Fibonacci arbeiten. Vielleicht bricht damit sogar die Theorie der Elliottwellen zusammen? Das kann nicht sein und das darf nicht sein…

Der Erfolg kommt durch die Hintertür

Obwohl Fibonacci aus statistischer Sicht nichts wert ist, könnte der erfolgreiche Fibonacci-Trader aus den Tools das notwendige Selbstvertrauen schöpfen. Die Trader gehen in den Markt und gewinnen und nehmen deshalb an, dass der Erfolg mit Fibonacci zu erklären wäre. Realistisch wird das ganze sogar, wenn die Fibonacci-Zahlen zur Analyse der Marktstruktur angewendet werden. Nun kommen wir der Realität etwas näher. Wenn die Kursausdehnung sich an der Normalverteilung orientiert, dann könnten die Fibonacci-Relationen ein Maßstab für die Kursausdehnung sein. Wenn der Fibonacci-Trader passend dazu sein Risiko- und Moneymanagement gestaltet, dann wäre der Trading-Erfolg erklärt.

Vereinfacht ausgedrückt: Der erfolgreiche Fibonacci-Trader gewinnt, weil er ein guter Trader ist. Er handelt mit kleinen Einsätzen, akzeptiert kleine Verluste und lässt seine Gewinne laufen. Fibonacci ist nur sein Placebo.

Fazit: Die meisten Trader sind nicht erfolgreich, weil sie eine einzigartige Methodik verwenden. Vielmehr gibt es ein Bündel voller Maßnahmen, die miteinander harmonieren. Aber auch das beste Handelssystem der Welt, kommt nicht ohne ein gutes Risiko- und Moneymanagement aus.

Hinterlasse jetzt einen Kommentar